|

| 百通能源携对赌IPO:高比例股权质押或触及审核红线 信披质量差天风证券未勤勉 | |

| |

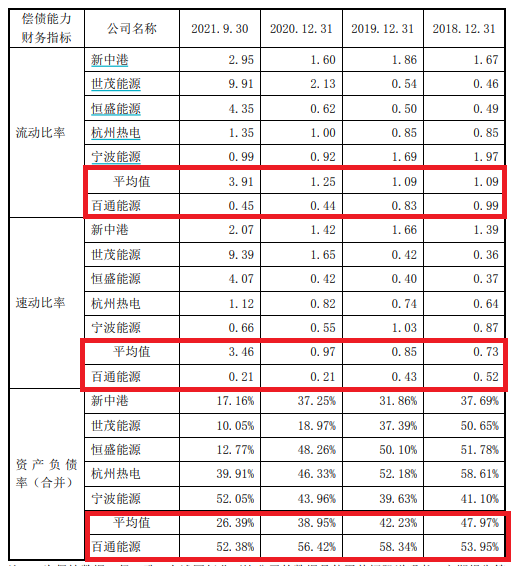

出品:新浪财经上市公司研究院 作者:IPO再融资组/钟文 9月22日,江西百通能源股份有限公司(百通能源)将要上会接受审核。 百通能源的主营业务是为工业园区、产业聚集区的企业提供集中供热服务。公司主要以煤炭为主要燃料进行供热,供热过程中产生较多污染物。报告期内,公司产能利用率在70%左右徘徊,可公司仍要募资5亿元扩张存在较多污染的项目。 截至招股书签署日,百通能源控股股东百通环保、实控人一致行动人张春泉合计将公司14.46%的股份对外质押担保融资。如此之高的质押比例,加之对赌协议的影响,公司或已经触及主板IPO的审核红线。 辅导期内设计对赌协议冲刺IPO 是否触及审核红线? 招股书显示,百通能源的前身为成立于2010年的百通有限,彼时公司还是中外合资企业,因当时第一大股东是香港百通,持股比例为96%。 2015年6月,百通能源进行股改,由中外合资企业变更为完全的内资企业。2016年1月,百通能源在新三板挂牌。 挂牌后的百通能源,共进行过五次定向发行,其中两次发行涉及对赌。 第一次涉及对赌发生在2017年11月,百通能源实控人张春龙(甲方)分别与新增股东韩菁、华安证券(4.720, -0.09, -1.87%)、赛英特、德韬中盈(乙方)签订了对赌协议,约定百通能源2018年和2019年扣非净利润分别不低于0.4亿元、0.8亿元。若未实现上述业绩承诺,乙方可要求甲方在上述会计年度审计结束后一个月内回购乙方所认购股份。 实际上,公司2018年、2019年的扣非净利润分别为0.31亿元、0.53亿元。这意味着,百通能源第一次对赌以失败告终。 但有意思的是,百通能源实控人张春龙并没有履行回购业务,华安证券将股份通过新三板系统对外转让。而韩菁、赛英特、德韬中盈(甲方)不仅没让张春龙履行股份回购义务,还与百通能源(乙方)、张春龙(丙方)签订了终止对赌的协议,约定对赌协议的条款终止且不再执行,甲方不会就此向乙方、丙方提出任何权利主张。 韩菁、赛英特、德韬中盈的操作着实匪夷所思,这与前期被否的九恒条码存在相似之处。2016年至2018年,九恒条码实控人沈云立分别与珠海乾亨等投资公司曾签署涉及业绩对赌、股份回售等特殊条款的协议。但九恒条码未在2018年6月30日前向监管部门递交上市申请文件,实际完成的业绩承诺比例也仅80%,触发了股份回购条款。 按照协议,沈云立不但要高价赔偿,而且履行回购业务。但这些资方却相继与九恒条码、沈立云解除了已经触发的条款。 发审委要求九恒条码说明在已触发业绩对赌补偿、股份回售条款的情形下,未执行特殊条款的原因及合理性;说明投资方解除对赌协议的原因及真实性。 2021年1月,百通能源进行第五次定向增资时,新晋股东乾霨投资、隆华汇投资(甲方)、百通环保(乙方)、百通能源实控人张春龙(丙方)签订了对赌协议,约定百通能源未能实现于2023年12月31日前实现在A股IPO或重组上市,甲方可以要求乙方和丙方回购其所持百通能源所有股份。 目前,公司2021年1月份的对赌协议目前处于暂时中止状态,没有终止。换言之,百通能源没有在IPO前清理对赌协议。 《首发业务若干问题解答》问题5规定,投资机构在投资发行人时约定对赌协议等类似安排的,原则上要求发行人在申报前清理,但同时满足以下要求的可以不清理:一是发行人不作为对赌协议当事人;二是对赌协议不存在可能导致公司控制权变化的约定;三是对赌协议不与市值挂钩;四是对赌协议不存在严重影响发行人持续经营能力或者其他严重影响投资者权益的情形。 那百通能源有无触及上述审核红线?从字面看似乎没有。但如果公司不能顺利IPO,公司实控人及控股股东要履行股份回购业务,可公司控股股东的股权大量被质押(见下文),再花5234.40万元进行股权回购,恐对公司本就羸弱的流动性带来更大压力,同时会对公司持续经营能力造成一定影响。 实务中,拟IPO企业通常会在上会前清除对赌协议以规避审核障碍,可百通能源却在IPO辅导期内签署对赌协议。2020年10月份,百通能源开始接受天风证券(2.860, -0.01, -0.35%)上市辅导。 并且,2021年1月份的对赌方乾霨投资、隆华汇投资还属于突击入股。2021年9月,百通能源IPO申请获受理,据乾霨投资、隆华汇投资增资入股还没有12个月。 那乾霨投资、隆华汇投资是何方神圣?资料显示,两家“突击入股”的股东都是私募。在对赌协议的“护身”下,即便百通能源IPO失败,两家私募也有股份回购权,还能获得部分固定收益,可谓“旱涝保收”。 高比例股权质押或不符上市条件 百通能源坦言,对赌协议可能对公司股权结构变化产生影响。事实上,更能对公司股权结构产生影响的是高比例股权被质押。 截至招股书签署日,百通能源控股股东百通环保、持股5%以上股东张春泉合计将持有的公司6000万股股份对外质押,占股份总数的14.46%。其中,百通环保质押了1500万股,张春泉质押4500万股。 14.46%的股份并不是小数目,可见公司是多么“缺钱”。招股书显示,百通能源的流动比率、速动比率显著低于同行均值,而资产负债率又高于可比同行公司均值。  来源:招股书 来源:招股书2018年10月,百通能源向金开资本借款1.3亿元,借款年利率为8%。借款期限为三年,即从2018年11月5日至2021年11月4日。公司股权质押因该借款而产生。 但到了2021年11月,百通能源仅偿还了0.4亿元,剩下0.9亿元延期两年偿还,公司还增加了股权质押担保。这说明,公司流动性压力增大。 如果公司出现融资违约等情形,百通能源被质押的股份可能会易主。可见,公司股权的稳定性存疑。 根据《首次公开发行股票并上市管理 办法》第十三条之规定,拟IPO企业应满足股权清晰的条件,且控股股东和受控股股东、实际控制人支配的股东持有的发行人股份不存在重大权属纠纷。 因为百通能源控股股东百通环保,公司实控人张春龙的弟弟、实控人一致行动人张春泉将大比例的股权对外质押,因此公司不光是股权的稳定性、甚至实控权的稳定性都存在疑问,或已触及审核红线。 天风证券有无勤勉尽责? 招股书显示,百通能源此次IPO的保荐人为天风证券,保荐代表人为何朝丹、石翔天。 百通能源招股书中,疑似存在语病等低级错误。如2022年2月版招股书第157页显示:“2021年1 月,股东乾霨投资、隆华汇投资(甲方)、百通环保(乙方)、百通能源实际控制人张春龙(丙方)分别与签订了《股份认购协议之补充协议》(即对赌协议)”。  来源:招股书 来源:招股书分别与谁?是甲乙丙三方分别与百通能源签署对赌协议?按照现在的审核规则,百通能源是肯定不能作为对赌协议的主体,这属于IPO的实质性障碍。 如果甲乙丙三方不是与百通能源签署对赌协议,或者签署协议还有其他第四方,招股书为何不写清楚?如果“分别与”就是一个语病,那天风证券显然没有勤勉尽责,因为这个语病关乎公司是否触及IPO的实质条件。 | |

| |

免责声明: “新投网”所提供的信息及资料除原创外,有部分资讯从网络等媒体收集而来,版权归原作者及媒体网站所有,“新投网”力求保存原有的版权信息并尽可能注明来源;部分因为操作上的原因可能已将原有信息丢失,敬请原作者谅解,如果您对“新投网”所载文章及作品版权的归属存有异议,请立即通知我们予以删除,同时向您表示歉意!联系电话:025-84780499。 |

|

协会微信二维码 |

|